Diferença entre Renda Total Bruta (GTI) e Renda Total (TI)

Share

Share

A maioria das pessoas não tem idéia sobre a renda sobre a qual o imposto é cobrado e sobre a qual enfrenta problemas para determinar sua renda tributável e registrar seu retorno. De acordo com a Lei do Imposto de Renda, uma pessoa pode obter renda de diferentes fontes e essas fontes são categorizadas como chefes de renda. No contexto do imposto de renda, os termos renda total bruta e renda total são frequentemente usados, em que renda total bruta é o agregado da renda calculado sob as cinco cabeças.

A maioria das pessoas não tem idéia sobre a renda sobre a qual o imposto é cobrado e sobre a qual enfrenta problemas para determinar sua renda tributável e registrar seu retorno. De acordo com a Lei do Imposto de Renda, uma pessoa pode obter renda de diferentes fontes e essas fontes são categorizadas como chefes de renda. No contexto do imposto de renda, os termos renda total bruta e renda total são frequentemente usados, em que renda total bruta é o agregado da renda calculado sob as cinco cabeças.

Por outro lado, renda total é a renda na qual o imposto de renda a ser cobrado é calculado. Neste artigo, falaremos sobre a diferença entre a receita total bruta e a receita total, juntamente com o processo passo a passo do cálculo do imposto de renda.

Conteúdo: Renda Total Bruta (GTI) vs. Renda Total (TI)

- Gráfico de comparação

- Definição

- Principais diferenças

- Conclusão

Gráfico de comparação

| Base para Comparação | Renda Total Bruta (GTI) | Renda Total (TI) |

|---|---|---|

| Significado | Renda total bruta é a renda agregada de uma pessoa, obtida após somar a renda de todas as cinco fontes. | Renda total refere-se à renda do avaliado sobre o qual o passivo fiscal é calculado. |

| Deduções | Rendimentos antes de efetuar deduções ao abrigo do capítulo VI-A | Receitas após deduções nos termos do capítulo VI-A |

| Imposto | Não é cobrado imposto sobre este rendimento. | Imposto incide sobre este rendimento. |

Definição de Renda Total Bruta (GTI)

Renda total bruta ou GTI refere-se à soma da renda calculada sob cada cabeça de renda, ou seja, salário, propriedade da casa, empresa ou profissão, ganhos de capital e outras fontes, depois que você prevê o abatimento da renda e a compensação e o repasse de perdas . As etapas para calcular a renda total bruta são apresentadas abaixo:

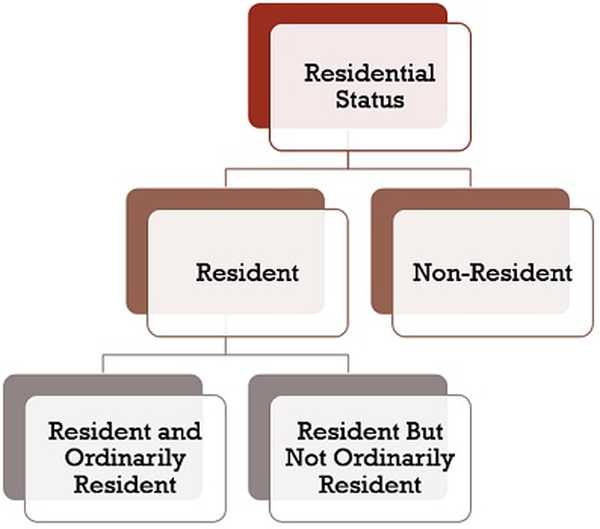

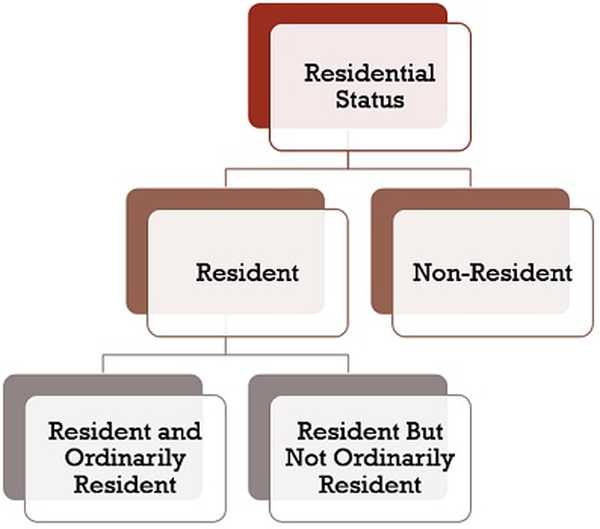

- Identificação do status residencial: O status residencial de uma pessoa desempenha um papel fundamental na determinação da renda que deve ser incluída na renda tributável da pessoa.

- Classificação de Rendimentos: De acordo com a Lei do imposto de renda, a renda é classificada em cinco categorias, que abrange quase todos os tipos de fontes pelas quais se pode receber renda. Esses são:

- Salário: Como o nome sugere, leva em consideração todos os recebimentos e solicitações do empregador, incluindo pensões

- Renda da Propriedade da Casa: Cobre as receitas de aluguel.

- Lucros e ganhos de negócios ou profissão: Inclui lucros gerados pela administração do negócio ou recebimentos da profissão.

- Ganhos de capital: Lucros na transferência de bens móveis e imóveis.

- Renda de Outras Fontes: Todas as rendas que não são cobertas pelas cabeças acima são levadas para esta categoria, como receita de juros, royalties, ganhos em loterias / palavras cruzadas, etc..

- Cálculo do rendimento sob cada cabeça: A receita deve ser calculada de acordo com as regras do chefe de receita específico, sob o qual a fonte é coberta. Existem alguns rendimentos específicos que são completamente isentos do imposto e esses rendimentos não são adicionados à renda total bruta, como a renda da agricultura. Além disso, certas receitas estão isentas de impostos até certo ponto. Além disso, existem certas deduções e subsídios estipulados sob cada rubrica de renda, que devem ser levados em consideração antes de chegar ao lucro líquido..

- Clubbing de renda: Para evitar a evasão fiscal, são aplicadas regras relacionadas à discoteca de renda, nas quais a renda auferida pelo cônjuge ou filho menor é incluída na renda do avaliado.

- Compensação ou transporte e compensação de perdas: Pode haver várias fontes de renda sob o mesmo cabeçalho, em que o avaliado pode estar recebendo lucro de uma fonte e incorrendo em perda da outra. E assim, a perda de um negócio é compensada com o lucro da outra fonte, sob a mesma cabeça. Do mesmo modo, existem certas disposições relativas ao ajuste de perdas entre cabeças, em que a perda de uma cabeça é ajustada pela perda de outra cabeça.

- Cálculo da receita total bruta: No final do processo, são calculados os números finais de receita ou perda em cada cabeçalho, após deduções e outros ajustes importantes, prevendo o abatimento da receita e a compensação e o transporte de perdas..

Definição de Renda Total (TI)

Renda Total ou TI é a renda de um assessor no qual o passivo fiscal é calculado. Para chegar à renda total do avaliado, é preciso calcular a renda total bruta do avaliado (as etapas já são mencionadas acima). Além disso, as etapas abaixo são seguidas:

- Deduções da receita total bruta: Após o cálculo da renda total bruta do assessor, há certas deduções que devem ser permitidas na renda total bruta. Aqui, deve-se notar que as deduções são aproveitadas apenas pelos assalariados cuja Renda Total Bruta está mostrando um valor positivo. Além disso, existem certas disposições relativas a deduções que devem ser consideradas e permitidas. Agora, as deduções são divididas em três tipos:

- Dedução referente aos investimentos realizados, como Prêmio de seguro de vida pago, Prêmio de seguro médico pago, Contribuição para fundo de pensão ou fundo de pensão, contribuição para partidos políticos e assim por diante.

- Dedução relativa a determinados rendimentos tais como renda da sociedade cooperativa, renda de royalties de autores de certos livros (não incluindo livros didáticos), royalties de patentes, lucro de empresas envolvidas no desenvolvimento de infraestrutura, lucro de empresas envolvidas no desenvolvimento da zona econômica especial.

- Outras deduções

- Cálculo da renda total: Depois de reivindicadas todas as deduções relevantes, do GTI, o valor restante é a receita total, que precisa ser arredondada para Rs. 10.

- Sobretaxa / Desconto e Cess: Depois de chegar à renda total do avaliado, a taxa de imposto aplicável de acordo com as regras da Lei do imposto de renda é aplicada, de modo a determinar a obrigação de imposto de renda. Além disso, a sobretaxa é adicionada e qualquer desconto é reduzido do passivo de imposto de renda (se aplicável). Junto com isso, a educação e o ensino médio e o ensino médio (se aplicável) são adicionados ao imposto de renda, às taxas aplicáveis.

- Imposto Adiantado e TDS: Após determinar o passivo tributário real de um assessor do exercício, qualquer imposto antecipado pago ou Deduzido na Fonte é então ajustado para chegar ao imposto líquido a pagar ou reembolsável, que é novamente arredondado para os Rs mais próximos. 10.

Principais diferenças entre a renda total bruta e a renda total

A diferença entre a renda total bruta e a renda total pode ser definida claramente pelos seguintes motivos:

- Renda total bruta significa a renda total do avaliado calculada sob cada categoria, de acordo com as regras da Lei do Imposto de Renda e após efetivar as provisões de discoteca e compensar as perdas. Por outro lado, a receita total refere-se à receita do avaliado em que o passivo fiscal é determinado.

- A receita total bruta, como o próprio nome sugere, é a receita antes de permitir deduções conforme a seção 80C a 80U. Por outro lado, Renda Total é a renda obtida após deduções.

- O imposto incide sobre o rendimento total e não sobre o rendimento total bruto do avaliado.

Conclusão

Com a discussão acima, deve ficar claro para você que o imposto é sempre aplicável sobre a renda total do avaliado, calculado com um processo passo a passo, em que antes de tudo a Renda Total Bruta é determinada e após o qual são feitas deduções para atingir o valor total da renda. Então, podemos dizer que: TI = GTI - Deduções.