Diferença entre Basileia 1 2 e 3

Share

Share

Diferença de chave - Basileia 1 vs 2 vs 3

Os acordos básicos são introduzidos pelo Comitê de Supervisão Bancária da Basiléia (BCBS), um comitê de autoridades de supervisão bancária que foi incorporado pelos governadores dos bancos centrais dos países do Grupo dos Dez (G-10) em 1975. O principal objetivo desse comitê é: fornecer diretrizes para regulamentos bancários. O BCBS emitiu 3 acordos denominados Basileia 1, Basileia 2 e Basileia 3 até agora, com a intenção de aumentar a credibilidade bancária, fortalecendo a supervisão bancária em todo o mundo. A principal diferença entre Basileia 1 2 e 3 é que Basileia 1 é estabelecida para especificar uma proporção mínima de capital para ativos ponderados pelo risco para os bancos, enquanto Basileia 2 é estabelecida para introduzir responsabilidades de supervisão e fortalecer ainda mais o requisito de capital mínimo e Basileia 3 para promover a necessidade para buffers de liquidez (uma camada adicional de patrimônio).

CONTEÚDO

1. Visão geral e principais diferenças

2. O que é Basileia 1

3. O que é Basileia 2

4. O que é Basileia 3

5. Comparação lado a lado - Basileia 1 vs 2 vs 3

6. Resumo

O que é Basileia 1?

Basileia 1 foi lançado em julho de 1988 para fornecer uma estrutura para abordar o gerenciamento de riscos da perspectiva de adequação de capital de um banco. A principal preocupação aqui foi a adequação de capital dos bancos. Uma das principais razões para o mesmo foi a crise da dívida latino-americana no início dos anos 80, onde o comitê percebeu que os índices de capital dos bancos internacionais estão diminuindo ao longo do tempo. Foi declarado que uma relação mínima de capital para ativos ponderados pelo risco de 8% foi implementada a partir de 1992.

Basileia 1 também especificou as disposições gerais que podem ser incluídas no cálculo do capital mínimo requerido.

Por exemplo. O acordo especificou diretrizes sobre como reconhecer os efeitos da compensação multilateral (um acordo entre dois ou mais bancos para liquidar uma série de transações, uma vez que é econômico e economiza tempo, em vez de liquidá-las individualmente) em abril de 1995.

O que é Basileia 2?

O principal objetivo de Basileia 2 era substituir o requisito de capital mínimo pela necessidade de realizar uma revisão de supervisão da adequação de capital do banco. Basileia 2 consiste em 3 pilares. Eles são,

- Requisitos mínimos de capital, que buscavam desenvolver e expandir as regras padronizadas estabelecidas na Basiléia 1

- Revisão de supervisão da adequação de capital de uma instituição e processo de avaliação interna

- Uso eficaz da divulgação como uma alavanca para fortalecer a disciplina do mercado e incentivar boas práticas bancárias

A nova estrutura foi projetada com a intenção de melhorar a maneira como os requisitos de capital regulatório refletem os riscos subjacentes e abordar melhor a inovação financeira que ocorreu nos últimos anos. As mudanças visavam recompensar e incentivar melhorias contínuas na medição e controle de riscos.

O que é Basileia 3?

A necessidade de uma atualização para Basileia 2 foi sentida especialmente com o colapso financeiro da Lehman Brothers - uma empresa global de serviços financeiros que foi declarada falida em setembro de 2008. As armadilhas na governança corporativa e na gestão de riscos levaram ao desenvolvimento deste acordo, que será a partir de 2019. O setor bancário entrou na crise financeira com muita alavancagem e amortecedores de liquidez inadequados. Assim, o principal objetivo de Basileia 3 é especificar uma camada adicional de patrimônio comum (um buffer de conservação de capital) para os bancos. Quando violado, restringe os pagamentos para ajudar a atender aos requisitos mínimos de capital comum. Além disso, as seguintes diretrizes também estão incluídas no Basiléia 3.

- Um buffer de capital contracíclico, que impõe restrições à participação dos bancos em barreiras de crédito em todo o sistema, com o objetivo de reduzir suas perdas em barreiras de crédito

- Um índice de alavancagem - uma quantidade mínima de capital absorvedor de perdas em relação a todos os ativos de um banco e exposições extrapatrimoniais, independentemente da ponderação de risco

- Requisitos de liquidez - um índice de liquidez mínimo, o Liquidity Coverage Ratio (LCR), destinado a fornecer caixa suficiente para cobrir as necessidades de financiamento durante um período de estresse de 30 dias; um índice de longo prazo, o NSFR (Net Stable Funding Ratio), destinado a corrigir descasamentos de vencimentos em todo o balanço

- Propostas adicionais para bancos sistemicamente importantes, incluindo requisitos de capital suplementar, capital contingente aumentado e acordos reforçados para supervisão e resolução além fronteiras

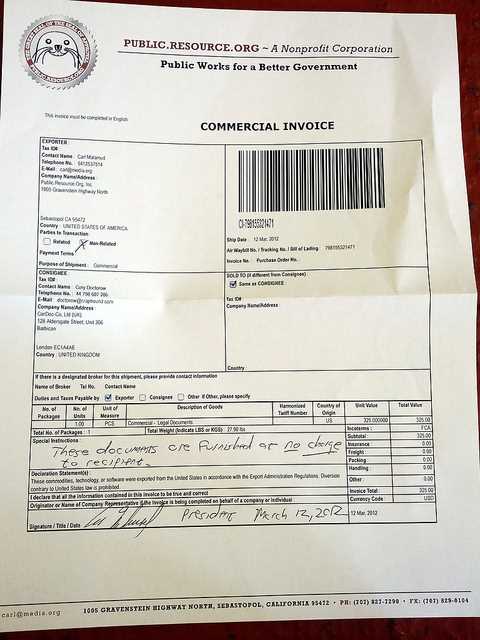

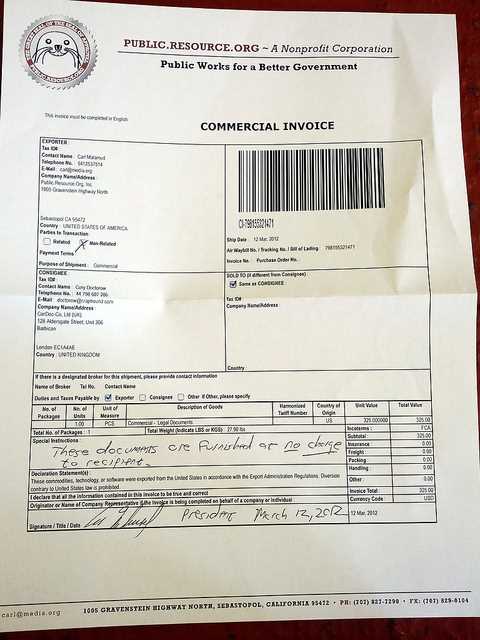

Figura _1: O critério de empréstimo dos bancos foi o principal contribuinte para a crise financeira em 2008

Qual é a diferença entre Basel 1 2 e 3?

Basileia 1 vs 2 vs 3 | |

| Basileia 1 | Basileia 1 foi formada com o objetivo principal de enumerar um requisito de capital mínimo para os bancos. |

| Basileia 2 | Basileia 2 foi criada para introduzir responsabilidades de supervisão e fortalecer ainda mais o requisito de capital mínimo. |

| Basileia 3 | O foco de Basileia 3 foi especificar um buffer adicional de patrimônio a ser mantido pelos bancos. |

| Foco no risco | |

| Basileia 1 | Basileia 1 tem o risco mínimo de foco dos 3 acordos. |

| Basileia 2 | Basileia 2 introduziu uma abordagem de três pilares para gerenciamento de riscos. |

| Basileia 3 | A avaliação do risco de liquidez, além dos riscos estabelecidos em Basileia 2, foi introduzida por Basileia 3. |

| Riscos Considerados | |

| Basileia 1 | Somente o risco de crédito é considerado em Basileia 1. |

| Basileia 2 | Basileia 2 inclui uma ampla gama de riscos, incluindo riscos operacionais, estratégicos e de reputação. |

| Basileia 3 | Basiléia 3 inclui riscos de liquidez, além dos riscos introduzidos por Basiléia 2. |

| Previsibilidade de riscos futuros | |

| Basileia 1 | Basileia 1 é retrospectiva, pois considera apenas os ativos da carteira atual de bancos. |

| Basileia 2 | Basileia 2 é prospectiva em comparação com Basileia 1, uma vez que o cálculo do capital é sensível ao risco. |

| Basileia 3 | Basileia 3 está voltada para o futuro, pois fatores ambientais macroeconômicos são considerados além dos critérios bancários individuais. |

Resumo - Basileia 1 vs 2 vs 3

A diferença entre os acordos de Basiléia 1 2 e 3 deve-se principalmente às diferenças entre seus objetivos com os quais foram estabelecidos para alcançar. Embora sejam amplamente diferentes nos padrões e requisitos apresentados, todos os três são navegados de maneira a gerenciar riscos bancários à luz das rápidas mudanças nos ambientes de negócios internacionais. Com os avanços da globalização, os bancos estão inter-relacionados em todo o mundo. Se os bancos assumem riscos não calculados, situações desastrosas podem surgir devido à enorme quantidade de fundos envolvidos e o impacto negativo pode logo ser disperso entre muitos países. A crise financeira iniciada em 2008, que causou uma perda econômica substancial, é o exemplo mais oportuno.

Referência:

1. "História do Comitê da Basiléia". História do Comitê da Basiléia. P.p., 09 de outubro de 2014. Web. 16 de fevereiro de 2017.

2. “Estudo de caso: o colapso dos irmãos Lehman”. Investopedia. N.p., 03 de março de 2016. Web. 16 de fevereiro de 2017.

3. "Acordo de Basileia". Investopedia. N.p., 15 de maio de 2007. Web. 20 de fevereiro de 2017.

4. Amadeo, Kimberly. "O que causou a crise financeira de 2008 e poderia acontecer novamente?" O equilíbrio. N.p., n.d. Rede. 20 de fevereiro de 2017.

Cortesia da imagem:

1. “Origens de hipotecas subprime, 1996-2008" Pela Comissão Nacional sobre as Causas da Crise Financeira e Econômica nos Estados Unidos - Relatório Final da Comissão Nacional sobre as Causas da Crise Financeira e Econômica nos Estados Unidos, p. 70 figura 5.2 (Domínio Público) via Commons Wikimedia